Hauptinhalt

Das schweizerische Steuersystem

Vor 1848 war die Schweiz ein Staatenbund, d.h. ein Zusammenschluss mehrerer souveräner Staaten (Kantone). Die Kantone waren dazumal rechtlich und wirtschaftlich unabhängig. Sie konnten selbst über die Erhebung von Steuern entscheiden und alle Steuereinnahmen selber verwenden. So wurden von den Kantonen z.B. Grenz- und Brückenzölle erhoben, aber auch eine Steuer auf dem Vermögen von natürlichen Personen.

1848 wurde die Schweiz ein Bundesstaat. Das heisst sie erhielt eine Verfassung. Die Zustimmung jedes einzelnen Staates (Kanton) um Änderungen anzustreben, war von nun an nicht mehr nötig. Es reichte, eine qualifizierte Mehrheit zu erreichen. Weiter änderte sich auch die Steuerordnung grundsätzlich. Zölle durfte nur noch der Bund erheben. Die Kantone mussten sich also neue Steuerquellen suchen. Sie fanden diese insbesondere, indem sie das Vermögen und das Einkommen von natürlichen Personen besteuerten. Heute ist die Schweiz ein föderalistischer Staat und setzt sich aus 26 Kantonen und Halbkantonen zusammen.

Föderalismus bedeutet in diesem Fall, dass die Kantone als Gliedstaaten über eine grosse Selbständigkeit verfügen und über viele Bereiche alleine entscheiden können. Es ist also nicht der Bund, der den Kantonen überall vorschreibt, was sie zu tun und zu lassen haben.

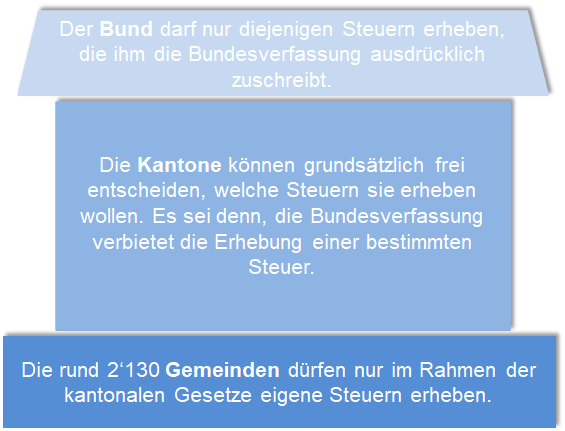

In der Schweiz gibt es rund 2'130 Gemeinden.

In der Schweiz werden auf drei Ebenen Steuern erhoben: Vom Bund, den Kantonen und den Gemeinden.

- Durch die Bundesverfassung wird klar geregelt, welche Steuern der Bund erheben darf.

- Die Bundesverfassung regelt auch, welche Steuern die Kantone nicht erheben dürfen. Denn grundsätzlich können die Kantone frei entscheiden, welche Steuern sie erheben wollen.

- Jeder der 26 Kantone hat sein eigenes Steuergesetz und besteuert Einkommen, Vermögen, Erbschaften, Kapital- und Grundstückgewinne sowie andere Steuerobjekte unterschiedlich.

- Die Gemeinden erheben auch Steuern. Die kantonalen Steuergesetze regeln aber, welche Steuern sie erheben dürfen. Vielfach erheben die Gemeinden ihre Steuern in der Form von Zuschlägen zur kantonalen Steuer (kommunaler Steuerfuss) oder sie erhalten einen Teil des kantonalen Steuerertrags.

Bund, Kantone und Gemeinden sollen sich aber gegenseitig nicht behindern, was die Erhebung der Steuern betrifft. Ziel ist es, ein Gleichgewicht zu finden und die Steuerpflichtigen nicht allzu hoch durch die Steuern von Bund, Kantonen und Gemeinden zu belasten.

Neben der Eigenart, dass in der Schweiz der Bund, die Kantone und Gemeinden Steuern erheben, zeichnet sich das schweizerische Steuersystem auch dadurch aus, dass der Bürger selbst darüber entscheidet, welche Steuern von ihm erhoben werden dürfen. Dies, weil nur diejenigen Steuern erhoben werden dürfen, welche in der Verfassung und in den Gesetzen vorgesehen sind. Über Verfassungsänderungen im Bund und in allen Kantonen muss immer abgestimmt werden (obligatorisches Referendum).

In den meisten Kantonen unterliegen Gesetzesänderungen dem fakultativen Referendum, d.h. man kann über Gesetzesänderungen abstimmen, muss aber nicht. Nur in wenigen Kantonen gibt es bei Gesetzesänderungen ein obligatorisches Referendum. Auch bei der Festsetzung der Steuersätze, Steuertarife und Steuerfüsse hat in den allermeisten Fällen das Stimmvolk mitzureden.